副業で収入が入った。

「副業で少し収入が増えてきたけど、税金ってどうなるの?」 「確定申告が必要って聞いたけど、やり方が分からない…」

働き方の多様化で副業を始める方が増える一方、税金の申告に不安を感じる方は少なくありません。この記事では、そんなあなたのための「副業の確定申告」の基本を、どこよりも分かりやすく解説します。

この記事を読めば、あなたが確定申告をすべきかどうかが明確になり、損しないための経費の知識も身につきます。

【結論】副業の「所得」が年間20万円を超えたら確定申告が必要

まず結論からお伝えします。 会社員やパートなど本業の給与所得がある方で、副業による年間の「所得」が20万円を超えた場合、確定申告が必要になります。

「収入じゃなくて、所得?」と思われたかもしれません。この「所得」という言葉が、確定申告を理解する上で最も重要なキーワードです。ここを間違えると、申告義務の判断を誤ってしまう可能性があるので、しっかり確認していきましょう。

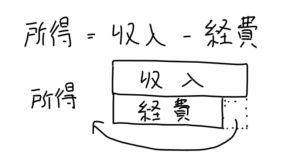

所得とは?収入との違いを理解しよう

税金の計算で使われる「所得」とは、簡単に言うと「儲け」のことです。

計算式で表すと、以下のようになります。

所得=収入−必要経費

収入: 売上や報酬として受け取った金額の総額です。

経費: その収入を得るためにかかった費用のことです。

所得: 収入から経費を差し引いて、手元に残った利益(儲け)の部分です。

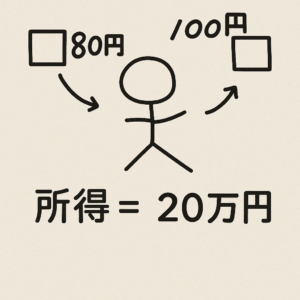

例えば、80円で商品を仕入れて100円で販売した場合、所得は20円なります。

ざっくりとした解釈では、手元に残った金額と考えて頂いて大丈夫です。

【要注意】所得20万円以下でも「住民税の申告」は必要!

よく「20万円以下なら何もしなくていい」と誤解されがちですが、これは所得税に限った話です。

所得税の確定申告が不要な場合でも、市区町村に対する住民税の申告は別途必要になります。住民税には「20万円以下なら申告不要」というルールがないため、所得が1円でも発生した場合は原則として申告しなければなりません。

ただし、確定申告をすれば、その情報が税務署からお住まいの市区町村に共有されるため、別途住民税の申告をする必要はありません。手続きを一度で済ませたい方や、やり方が分からず不安な方は、所得20万円以下でも確定申告をしてしまうのがおすすめです。

具体例で考える

ここから、具体例で考えていきましょう。

あなたが、家でたこ焼きを作っており、最高に美味しいたこ焼きができました。なので、このたこ焼きをどこかで販売したいと考えたとしましょう。

1パックのたこ焼きを作るのにかかった費用が200円だったとします。

そして、このたこ焼きを400円で販売したとしましょう。

この場合の所得は400円 – 200円 = 200円となります。400円ではありませんので注意してください。

経費にできるものは何?

この時に気になるのが、何を経費にできるのかという点かと思います。

先ほどの、たこ焼きの例をもとに何が経費になるのか考えていきましょう。

なお、ここでお伝えする内容は厳密な解釈ではありませんので注意をしてください。

このたこ焼きを作るために、様々な費用がかかっています。これらが経費になります。

- 材料費: タコ、小麦粉、卵、ソース、マヨネーズなど

- 消耗品費: 舟皿、つまようじ、持ち帰り用の袋

- 機材代: たこ焼き器、ボール、泡立て器

- 水道光熱費: 調理で使ったガス代や水道代、電気代(※後述の家事按分が必要)

- 広告宣伝費: 美味しさを伝えるチラシの印刷代や、SNS広告の費用

これら経費の合計が仮に250円だった場合、所得は「400円(収入) – 250円(経費) = 150円」となります。

まとめ

副業の年間所得が20万円を超えたら確定申告が必要。

- 所得 = 収入 - 必要経費。

- 所得20万円以下でも、住民税の申告は原則必要。

- 経費を漏れなく計上することが、正しい申告と節税の第一歩。

- 無申告はペナルティのリスクあり。必ず期限内に申告を。

副業の確定申告と聞くと難しく感じるかもしれませんが、基本はとてもシンプルです。まずは、日々の収入と、何にいくら使ったかという経費の領収書やレシートをしっかり保管し、記録する習慣から始めてみましょう。それが、未来のあなたを助ける一番の近道になります。

コメント